Introdução

ANÁLISE MACROECONÔMICA

VISÃO GERAL

Dentro do tópico de análise macroeconômica, serão abordados diversos pontos, a respeito do mercado, seu tamanho, características e peculiaridades, além de pormenores que venham a ser apresentados mais adiante.

Adicione o texto do seu título aqui

INDICE

E-commerce 2021

Mobile

Distanciamento Social

Fusões e Aquisições

Varejo e Frete

Itens e Consumidores

Frequência de Compra

2. ANÁLISE INTERNA

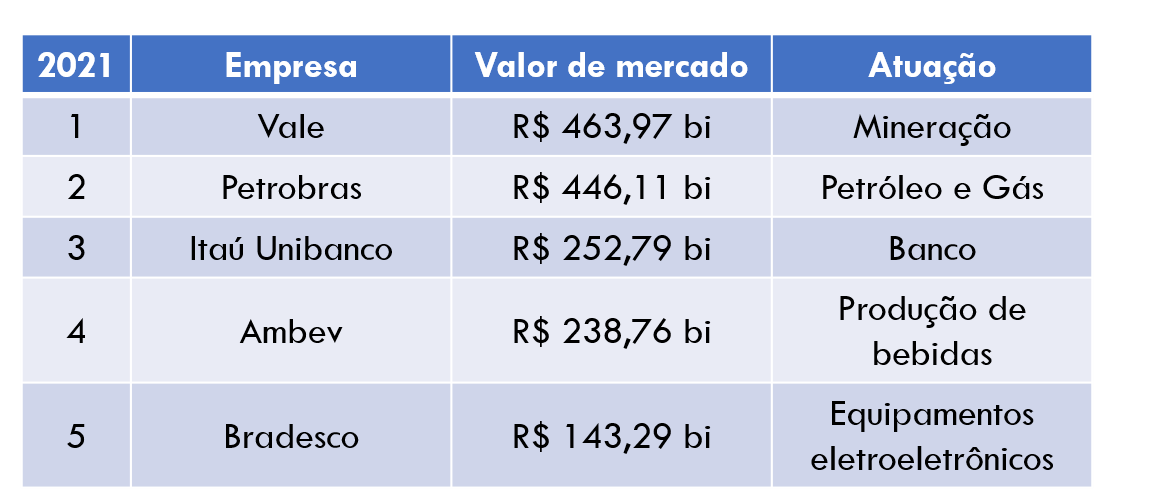

Top 5 empresas

Oportunidades e Ameaças

3. TENDÊNCIAS

Consumo

Phygital

Pagamento e Frete

Highlights

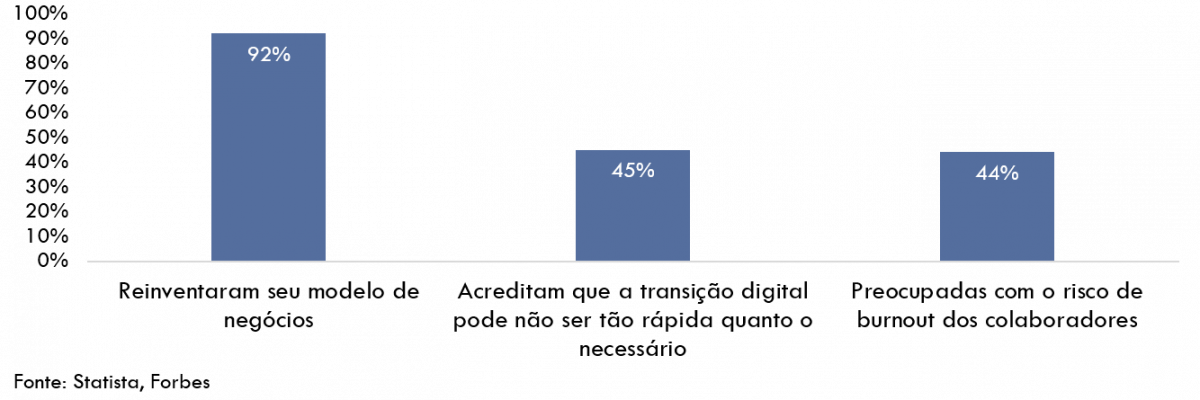

Cada vez mais presentes no dia a dia do povo brasileiro, os e-commerces vem ganhando força ao longo dos últimos anos, em especial durante a pandemia do novo coronavírus, onde muitos negócios tradicionais optaram por se readaptar e trazer as vendas digitais como grande solução para sanar a dor que o distanciamento social trouxe para as suas vendas.

Em suma, o E-commerce é a abreviação do termo “comércio eletrônico” e como o próprio nome já sugere, é referente à vendas feitas pelo meio digital, ao decorrer da análise o tema será aprofundado, passando por exemplos práticos, players de mercado e noções a respeito do tamanho e dinâmica do setor.

O ano de 2020 foi de extrema importância para o desenvolvimento do e-commerce, com a chegada da pandemia, o hábito de consumo dos brasileiros foi extremamente impactado. A adesão ao isolamento social como medida de prevenção ao contágio da Covid-19 fez com que a população utilizasse a internet não só como ferramenta de busca, mas também como aliada para continuar comprando de maneira mais segura, sem precisar se expor aos riscos do vírus.

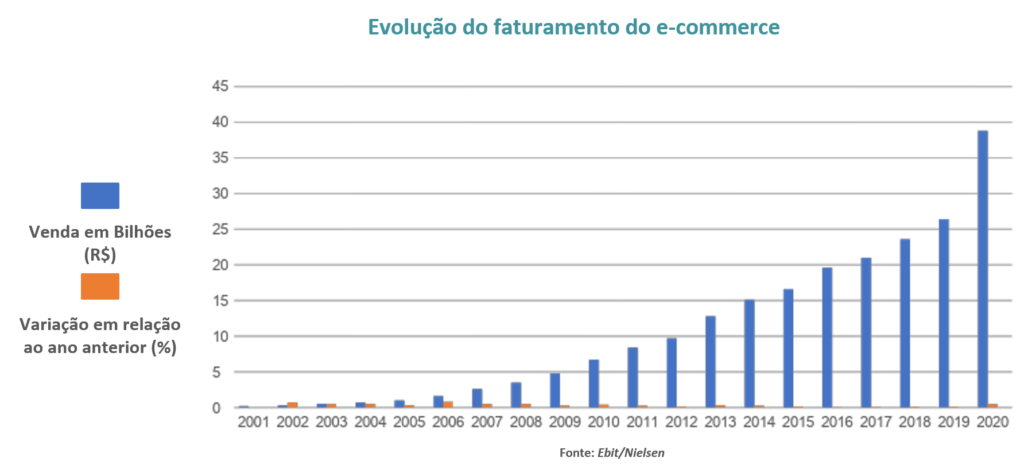

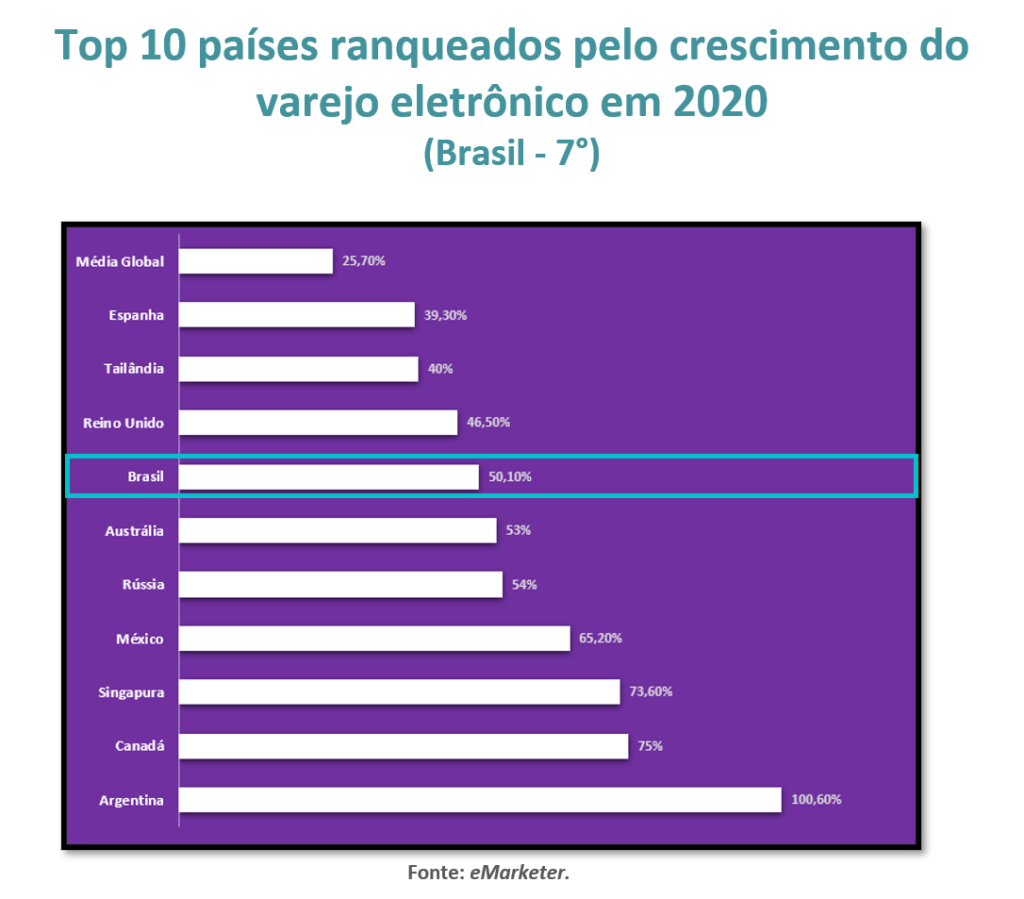

Neste sentido, o Brasil atingiu em 2020 o recorde de pedidos no e-commerce: 301 milhões de compras foram realizadas, número que representa uma alta de 68,5% em relação a 2019. Como consequência, o faturamento nacional também teve um crescimento significativo. Ao todo, a receita gerada foi de R$126,3 bilhões, número que representa uma variação de 68,1% comparado ao ano anterior e mostra a força do e-commerce para a economia do país.

O e-commerce brasileiro cresceu no primeiro semestre de 2020 em níveis não vistos nos últimos 20 anos. Segundo pesquisa da Ebit/Nielsen, feita em parceria com a Elo, o faturamento com as vendas online subiu 47% nos primeiros seis meses do ano, totalizando 38,8 bilhões de reais. Ao todo, foram feitos 90,8 milhões de pedidos entre janeiro e junho de 2020. O e-commerce já vinha crescendo nos últimos anos e estava projetado para crescer 18% em 2020, mas as medidas adotadas para conter a pandemia do novo coronavírus impulsionaram o setor, que ganhou milhões de novos consumidores.

O pico de crescimento aconteceu entre abril e junho, quando a maioria das cidades brasileiras restringia o comércio para conter aglomerações. Nesse intervalo, o número de pedidos cresceu 70% na comparação com 2019.

E-commerce 2021

Com R$ 35,2 bilhões em vendas entre janeiro e março de 2021, o e-commerce brasileiro registrou aumento de 72,2% na comparação com 2020. Além disso, o tíquete médio das compras aumentou 9,4% e atingiu R$ 447,90 no período. Um relatório da NeoTrust aponta que março de 2021 foi o maior mês da história em volume de vendas do comércio eletrônico no país.

Nesse cenário, o comércio online é um dos principais pontos de contato das marcas com os usuários. Por isso, a experiência do consumidor deve ser prioridade para as empresas. Uma das opções para colocar o cliente no centro das ações é usar soluções analíticas para conhecer e entender a jornada dele no empreendimento. Para isso, é preciso aliar conteúdo, usabilidade e dados.

Ticket Médio

Mantendo a linha de crescimento, os gastos médios nas compras pela internet durante o período também apresentaram alta. No período analisado, o ticket médio gasto foi de R$447,90, aumento de 9,4% em relação ao mesmo trimestre no ano anterior, alta significativa para o quesito analisado. Traçando um paralelo, o incremento no valor médio das compras foi de 2,9% no 4º trimestre de 2020

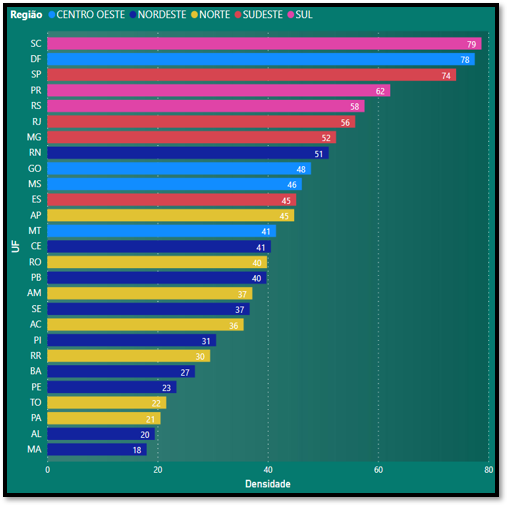

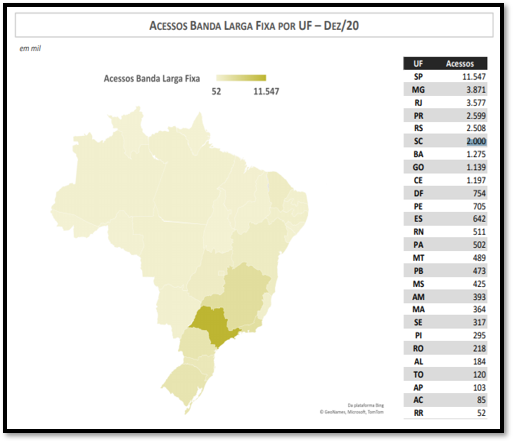

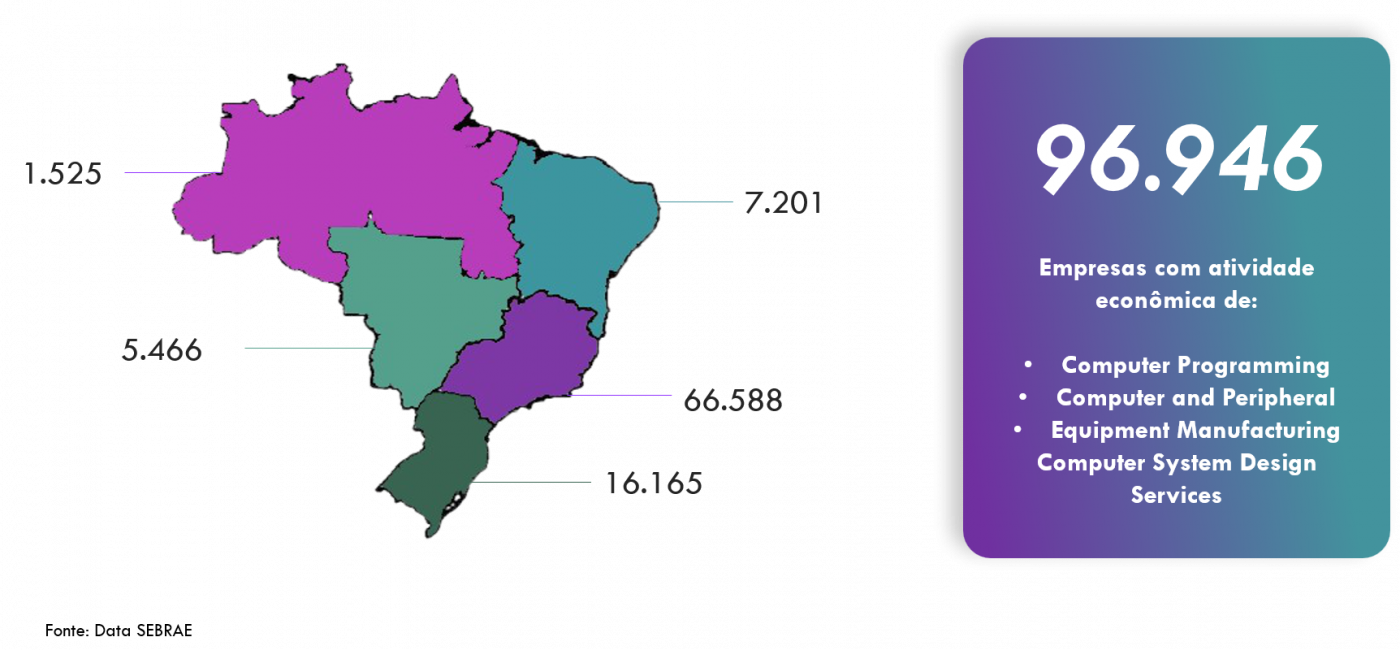

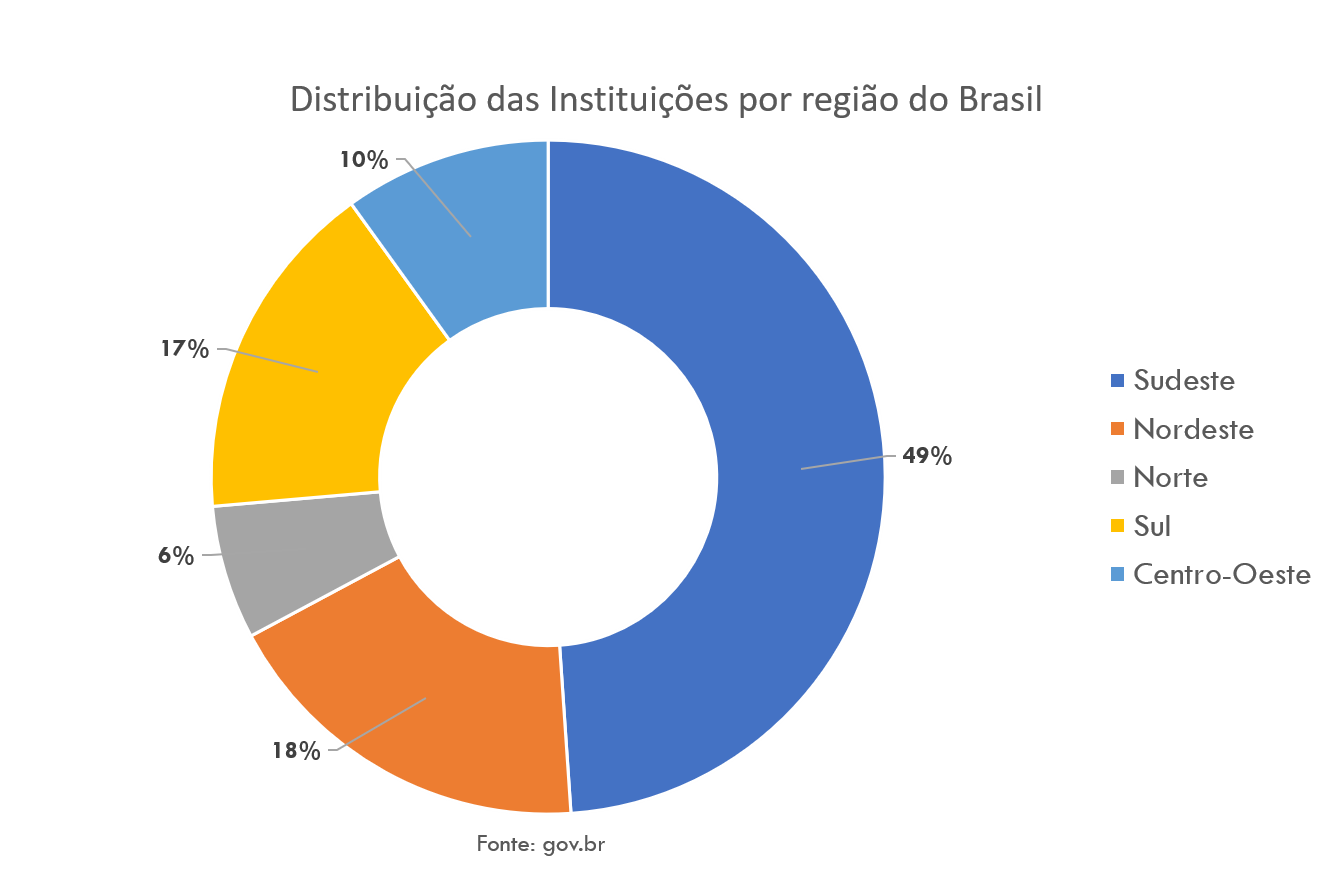

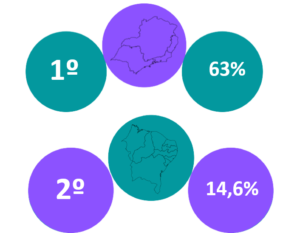

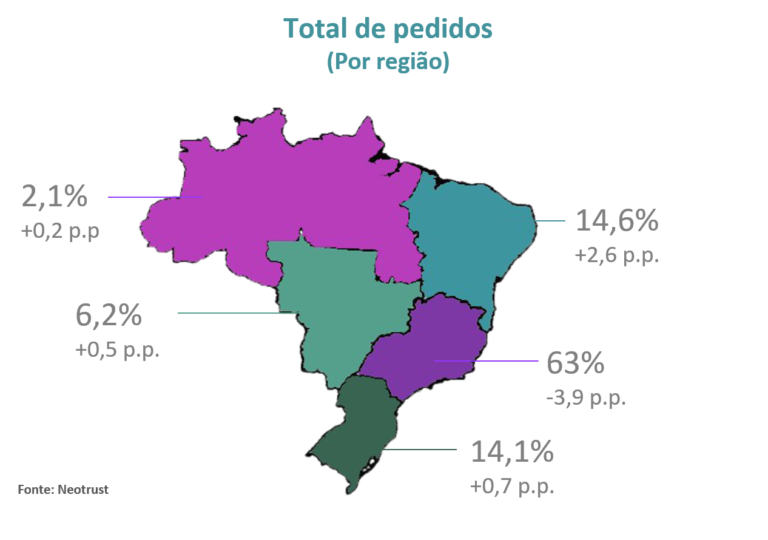

E-commerce nas Regiões Brasileiras

A região Nordeste foi novamente o grande destaque em crescimento no varejo digital, alcançando o segundo lugar no total das vendas. O Sudeste ainda detém a liderança em volume de compras on-line feitas em território brasileiro, com 63% do total de pedidos realizados no trimestre, mesmo com a queda de 3,9 p.p. em relação ao mesmo período do ano passado. Em seguida, o Nordeste concentrou 14,6% das vendas realizadas de outubro a dezembro, o que representa um aumento de 2,6 p.p. em relação ao primeiro trimestre de 2020.

O Sul foi responsável por 14,1% do total de pedidos realizados no comércio eletrônico, resultado que rendeu um leve crescimento de 0,7 p.p. no comparativo. Completando, o Centro- -Oeste concentrou 6,2% dos pedidos realizados (aumento de 0,5 p.p.) e o Norte registrou 2,1% das compras on-line feitas nesse período, leve alta de 0,2 p.p. sobre o primeiro trimestre de 2020

Empresas Migrando para o Digital

Um pesquisa realizada pelo Neotrust mostra que mais de 70 mil estabelecimentos comerciais que atuavam apenas no mundo físico entre abril e junho de 2019, entraram para o mundo online no mesmo período deste ano. O Estado que apontou o maior crescimento nesta migração foi Roraima, com uma alta de 145% no número de lojas aderindo ao mundo virtual, seguido por Tocantins (113%) e Rondônia (84%).

Na análise por setor, o estudo apontou que os supermercados e os postos de gasolina registraram o maior aumento no número de estabelecimentos atuando nos dois canais ao mesmo tempo (presencial e online), com 373% e 407% de aumento, respectivamente. Entre os que já atuavam no mundo online mesmo antes da pandemia, os setores com o maior crescimento de vendas foram as lojas de departamento (462%) e os restaurantes de fast food, com aumento de 221%.

Número de acessos (Maio 2020 à Abril 2021) em sites de e-commerce:

De maio de 2020 a abril de 2021, o e-commerce no Brasil registrou 22,73 bilhões de acessos. Vale destacar que esse número é referente apenas a sites do comércio eletrônico. E desse valor, 10,95 bilhões vieram do varejo. Durante esses meses, novembro de 2020 teve o maior registro de acessos, com 2,39 bilhões. Fevereiro de 2021 teve o menor número de acessos dos meses, com 1,63 bilhões. Os demais meses oscilaram entre esses dois valores, mas sem muita discrepância, mantendo um certo padrão numérico.

É importante que se faça uma observação sobre números para que você entenda este crescimento: Em maio de 2020, início da pandemia do Covid-19 no Brasil, o registro de acessos a sites de e-commerce foi de 1,18 bilhões. Esse número não mais se repetiu, só cresceu e não houve um único mês que tenha chegado nem mesmo a se aproximar desse valor. Esses números nos levam a perceber que os registros de acessos só crescem. Uma prova de que as pessoas estão indo cada vez mais para as pesquisas de produtos e compras online.

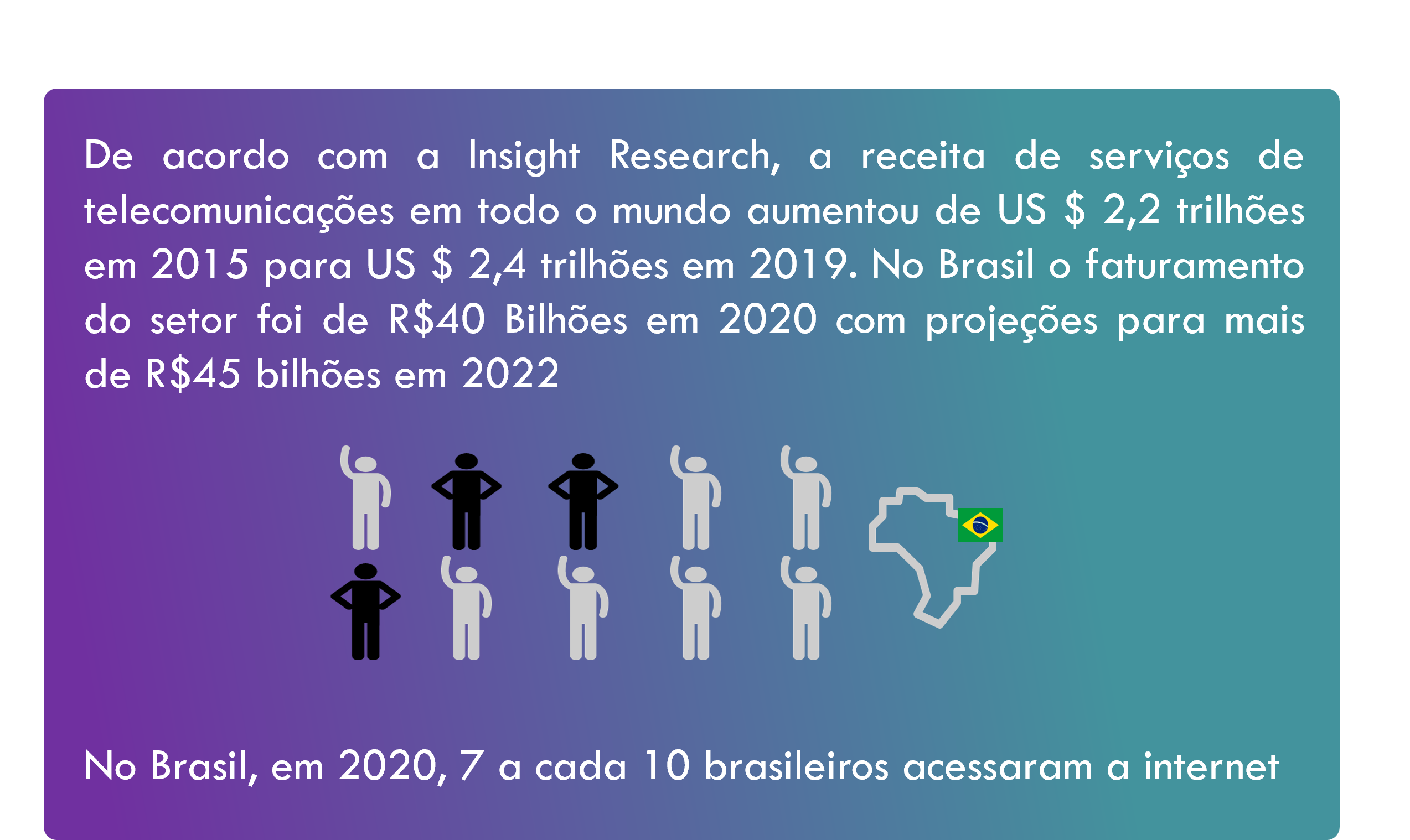

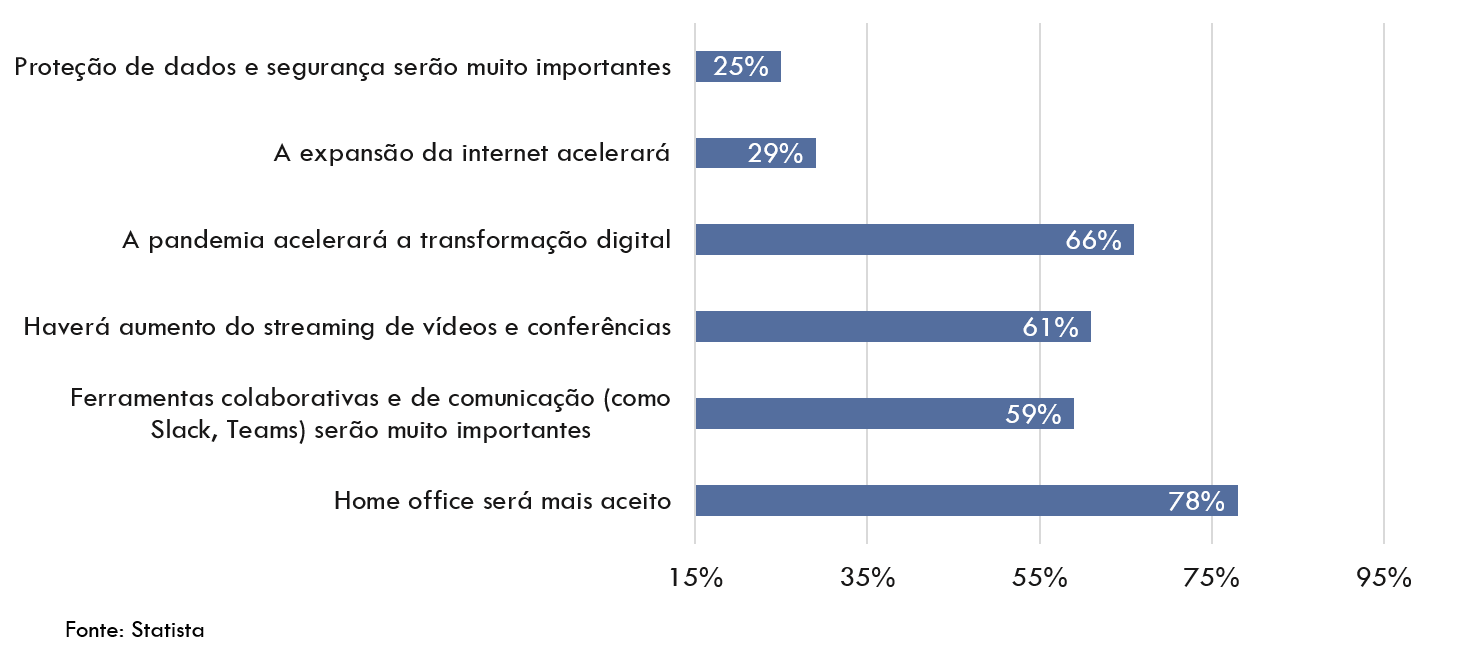

O Crescimento do Mobile

Em março deste ano os dispositivos Mobile foram responsáveis por 67% das visitas a sites de e-commerce. Representou a maior participação em quase todos os segmentos, perdendo para o Desktop apenas no segmento de Educação, Livros & Papelaria. Isso é indicador de uma tendência à compras por dispositivos móveis. Seja pelo acesso mais fácil ao Mobile do que a Desktop, ou por eles serem cada vez mais tecnológicos, permitindo um maior conforto que antes não existia. Este é um dado importante para que as empresas que já trabalham com o digital mantenham um ponto de atenção em relação a estratégias voltadas aos dispositivos móveis

Na análise por setor, o estudo apontou que os supermercados e os postos de gasolina registraram o maior aumento no número de estabelecimentos atuando nos dois canais ao mesmo tempo (presencial e online), com 373% e 407% de aumento, respectivamente. Entre os que já atuavam no mundo online mesmo antes da pandemia, os setores com o maior crescimento de vendas foram as lojas de departamento (462%) e os restaurantes de fast food, com aumento de 221%.

Distanciamento social

A pandemia trouxe muitas mudanças para o cotidiano. Uma delas foi a forma de comprar: dados da Neotrust apontam que o e-commerce brasileiro registrou mais de 300 milhões de pedidos e faturamento de mais de R$ 126 bilhões em 2020. Entre os consumidores, 47% fizeram sua primeira compra online no período. Um dos responsáveis por esse movimento foi o distanciamento social, que levou mais gente a comprar online. O mesmo contextou levou, ainda, ao crescimento do social commerce, a compra pelas redes sociais. “O novo cliente digital busca uma experiência mais humana, descomplicada, e também criativa”, explica Ricardo Martins, Consultor de Transformação Digital na Pon Digital Consulting.

Fusões e Aquisições

O ano de 2021 no Brasil foi marcado por grandes fusões e aquisições (M&A), segundo a Exame, foram mais de 1.102 fusões e aquisições no ano, que movimentaram 44,7 bilhões de dólares no ano, ainda com parte das transações não sendo concluídas, um dos setores que se destacou dentro das negociações foi justamente o Ecommerce, que teve alguns negócios protagonistas dentro da realidade nacional, um deles, com a gigante Varejista Magalu adquirindo a Kabum, E-commerce de eletro eletrînicos.

Pequenos Varejos Aderem aos Marketplaces

O crescimento do comércio eletrônico se deu, entre outros fatores, pelo aumento do número de lojistas que aderiram ao sistema online. Segundo a Associação Brasileira de Comércio Eletrônico (ABComm), 150.000 novas lojas online foram criadas de março a julho no Brasil.

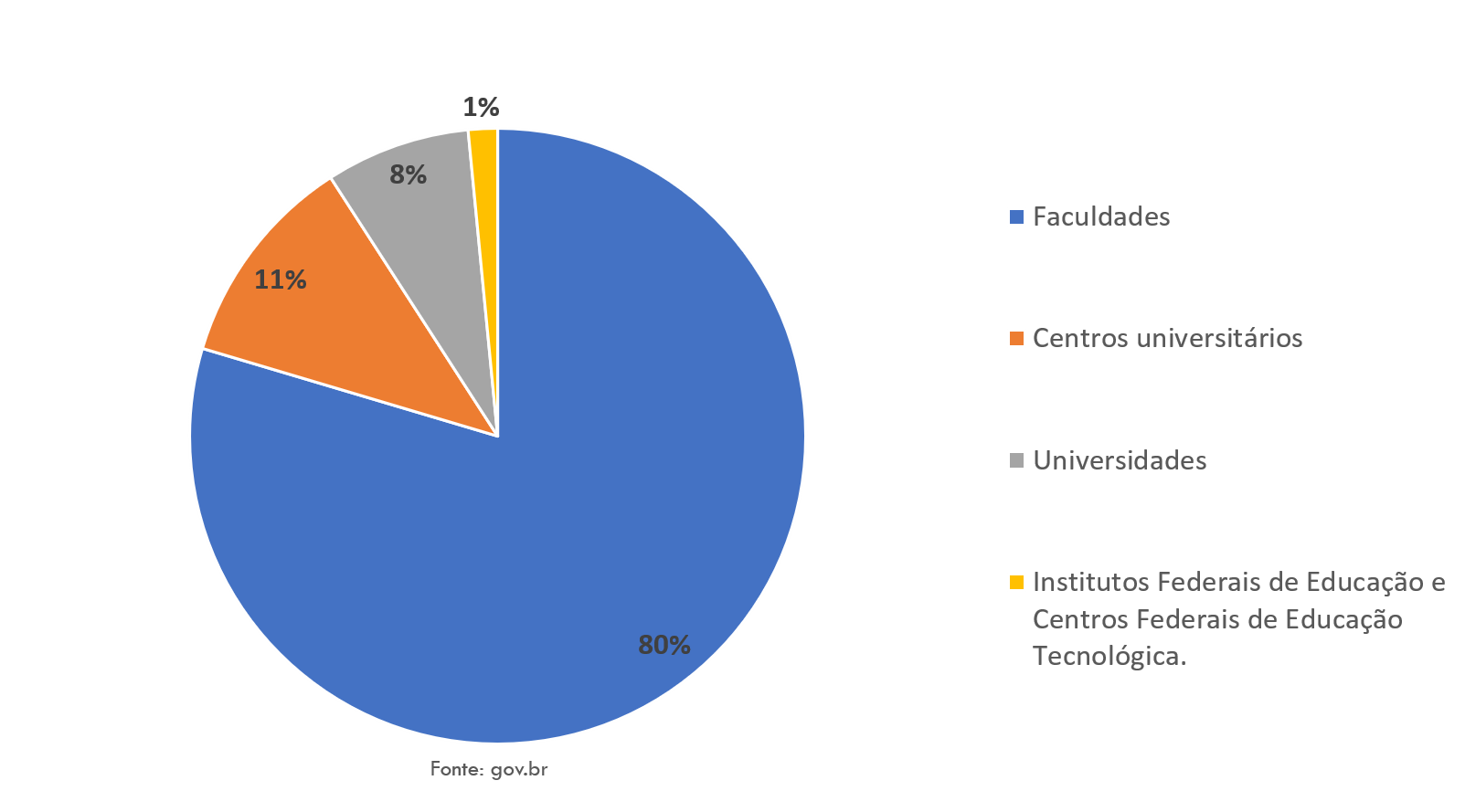

Dos novos vendedores, 80% optaram por realizar suas vendas dentro de grandes sites, como Submarino, Mercado Livre e Magazine Luiza, que atuam como “shoppings digitais” com seus marketplaces, levando um fluxo de consumidores até a loja virtual dos pequenos que usam sua plataforma. Os marketplaces já representam 78% do total do e-commerce brasileiro, segundo a Ebit/Nielsen. No primeiro semestre, foram responsáveis por 30 bilhões de reais de faturamento do e-commerce, um crescimento de 56% em relação a 2019.

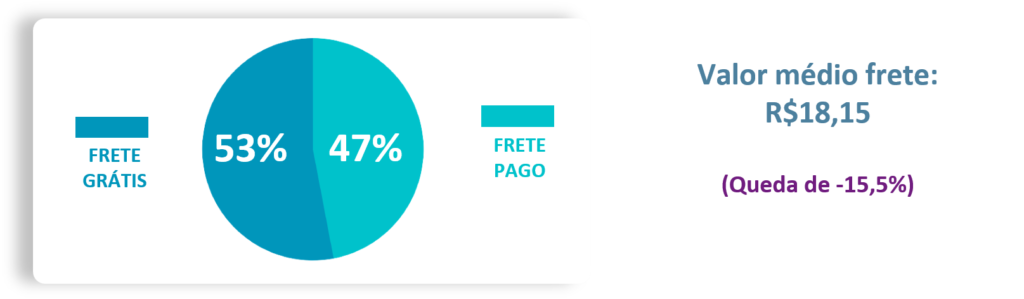

Frete

A busca por economia no valor do frete também aumentou durante o trimestre: o reflexo disso é o grande crescimento da modalidade de frete grátis nos primeiros três meses de 2021. No período, 53% das compras realizadas foram entregues de forma gratuita, ante 47% no mesmo trimestre do ano passado. Já a entrega paga foi a opção escolhida em 47% dos pedidos realizados, queda de 6% no comparativo. Analisando o valor médio do frete, a cifra teve uma queda significativa: R$18,15, valor 15,5% menor comparado ao mesmo trimestre em 2020.

Categorias de itens comprados

Analisando o e-commerce pelas categorias de itens comprados, vemos um comportamento semelhante aos trimestres anteriores: produtos com o ticket médio menor foram os mais procurados, e as categorias de produtos com valores elevados, ocuparam os primeiros lugares no quesito faturamento. As categorias campeãs em volume de vendas foram: Moda e Acessórios, que foi responsável por 16,6% do total de pedidos realizados no período, Beleza, Perfumaria e Saúde (com 15,2% desse volume) e Entretenimento (12,6%).

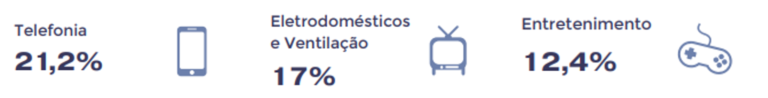

Categorias de itens comprados que mais geraram faturamento

Já a análise das categorias que geraram maior faturamento durante o período mostra que Telefonia ocupa novamente o primeiro lugar, com 21,2% da cifra gerada no trimestre. Em segundo lugar está Eletrodomésticos e Ventilação (17% do total) e, em terceiro, Entretenimento (12,4%). As compras refletem as promoções oferecidas pelas empresas após as grandes datas sazonais de fim de ano e na Semana do Consumidor, que teve maior duração em 2021.

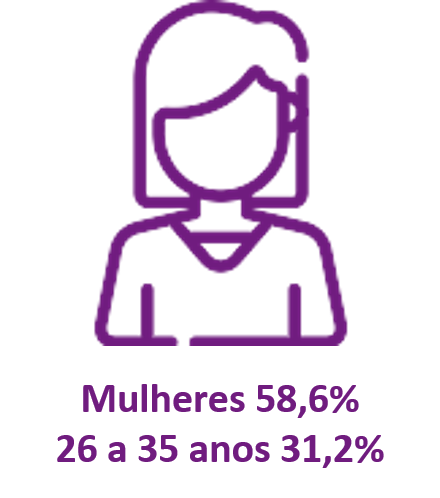

Consumidores

Ao segmentar os consumidores entre os gêneros feminino e masculino, nota-se que as mulheres representam 58,1% de todos os pedidos realizados, mantendo o protagonismo em volume de compras pela internet. Apesar de comprarem em menor quantidade, os homens seguem gastando valores mais altos com suas compras online, com ticket médio de R$ 538,20, ante R$ 382,80 do público feminino.

Ao segmentar os consumidores entre os gêneros feminino e masculino, nota-se que as mulheres representam 58,1% de todos os pedidos realizados, mantendo o protagonismo em volume de compras pela internet. Apesar de comprarem em menor quantidade, os homens seguem gastando valores mais altos com suas compras online, com ticket médio de R$ 538,20, ante R$ 382,80 do público feminino.

Na divisão por faixa etária, é possível compreender que a idade média dos consumidores durante o trimestre foi de 37 anos. Os principais grupos consumidores foram os de 36 a 50 anos, que representam 33,9% do total de pedidos realizados, e os de 26 a 35 anos, com 33,1% da soma. Em seguida, brasileiros até 25 anos geraram 19% dos pedidos feitos no período e os compradores com mais de 51 anos, responderam por 14% desse total.

Novos Consumidaores

Ao segmentar os consumidores entre os gêneros feminino e masculino, nota-se que as mulheres representam 58,1% de todos os pedidos realizados, mantendo o protagonismo em volume de compras pela internet. Apesar de comprarem em menor quantidade, os homens seguem gastando valores mais altos com suas compras online, com ticket médio de R$ 538,20, ante R$ 382,80 do público feminino.

Na divisão por faixa etária, é possível compreender que a idade média dos consumidores durante o trimestre foi de 37 anos. Os principais grupos consumidores foram os de 36 a 50 anos, que representam 33,9% do total de pedidos realizados, e os de 26 a 35 anos, com 33,1% da soma. Em seguida, brasileiros até 25 anos geraram 19% dos pedidos feitos no período e os compradores com mais de 51 anos, responderam por 14% desse total.

Frequência de Compra

Em relação a frequência, a média de compras foi de três por consumidor, mantendo a média em relação ao trimestre anterior. O gasto médio total de cada consumidor foi de R$ 1.340,00, valor que representa aumento de 14,1% em relação ao mesmo trimestre em 2020. Ao analisar quem são as pessoas que fizeram ao menos uma compra durante janeiro a março, é possível perceber que as mulheres predominaram: elas correspondem a 58,6% dos consumidores únicos. Segmentando por faixa etária, a maior parte destes pedidos foram realizados por consumidores com idade média de 26 a 35 anos, com 31,2% do total de consumidores únicos no Brasil para os meses analisados.

ANÁLISES INTERNAS DO SETOR

5 Forças de Porter

Entrantes Potenciais – Baixa

O setor apresenta uma baixa barreira de entrada, visto a pequena necessidade de capital alocado e a pequena equipe necessária para a execução do ecommerce.

Produtos Substitutos – Alta

No que tange substituição de produtos, o mercado de e commerce oferece uma quantidade muito grande de opções, por esse motivo e pela facilidade que o cliente tem em substituir o produto utilizado, a ameaça em questão é identificada como muito alta.

Poder dos Fornecedores – Baixa

No que tange fornecimento para esse setor, em geral, os fornecedores não apresentam um grande poder de barganha, atuando em geral com valores tabelados à mercado, ou valores próximos a isso.

Poder dos Compradores – Baixa

Para esse mercado, em geral o cliente tende a pagar o valor definido no site, tendo assim um baixo poder de barganha, entretanto, o cliente tende a trocar facilmente de e commerce caso os preços estejam muito acima do mercado.

Rivalidade entre players – Alta

Esse mercado apresenta uma rivalidade extremamente elevada, tanto pela facilidade em trocar de canal de compras, quanto pelas estratégias de tráfego utilizadas pelos players.

Oportunidades

No tocante à oportunidades de mercado o mercado de e commerces, traz consigo excelentes oportunidades e cabe ao gestor estar atento e preparado para elas.

Parcerias com influenciadores

Uma forma de trazer tráfego de forma orgânica, em especial para e-commerces nichados é trazer parcerias com influenciadores do nicho, essa estratégia traz não somente fluxo de clientes, como também é uma prova social para a marca.

Exclusividade de marcas

Trazer marcas num viés de exclusividade, além de agregar valor à plataforma, é uma forma muito assertiva de garantir um fluxo de compras para o canal, além de agregar no que tange branding para o e-commerce.

Aplicação de estratégias Phygital

Estratégias Phygital (que unem a atuação física com a digital) vem sendo cada vez mais adotadas por players deste mercado e podem trazer diferenciais na experiência do cliente que tendem a ser convertidos em receita e reconhecimento no longo prazo.

Soluções em pagamento e logística

Trazer formas diferenciadas de pagamento, que possam agregar no que tange flexibilidade e facilidade de pagamento, além de agregar em soluções logísticas, que tragam velocidade e segurança ao transporte das mercadorias.

AMEAÇAS

Não somente de oportunidades vive um negócio, e por esse motivo, cabe ao gestor estar atento também às ameaças que o mercado carrega, para que seja possível se prepara e se antecipar a eventuais problemas futuros.

Margem de lucro

A baixa margem de lucro obtida nos produtos comercializados nos e commerces pode ser um problema quando não é possível adquirir escala nos produtos.

Flexibilização do distanciamento social

Uma ameaça peculiar deste setor é referente à flexibilização das medidas de distanciamento social, ao contrário da maioria dos setores, o E-Commerce precisará se adaptar e trazer estratégias para esse momento de transição.

Logística e estocagem

Uma dor latente à ecommerces está relacionada à logística e estocagem de produtos, esses pontos impactam não só o cliente e sua experiência, como também impactam diretamente a gestão do negócio.

Segurança e LGPD

Ponto chave dentro do setor de e commerces, é a gestão de informações e dados, além da segurança necessária para a operação como um todo.

TENDÊNCIAS

Ao contrário da grande maioria dos setores econômicos, a flexibilização do distanciamento social pode se apresentar como uma ameaça para o setor de e-commerce como um todo, entretanto esse não é o panorama que vem se mostrando para 2022.

Mesmo com o avanço da vacinação e o reaquecimento do varejo físico, o comércio Online se apresenta como realidade para o ano de 2022. Pesquisas realizadas pela Sociedade Brasileira de Varejo e Consumo (SBVC), afirmam que uma grande parcela dos brasileiros pretende continuar comprando mais pela internet do que no meio físico durante o ano.

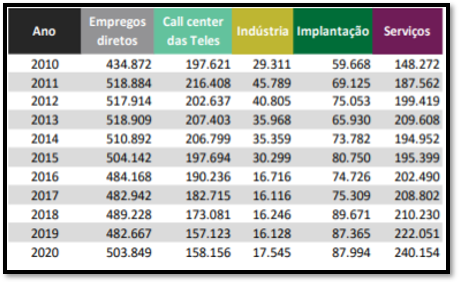

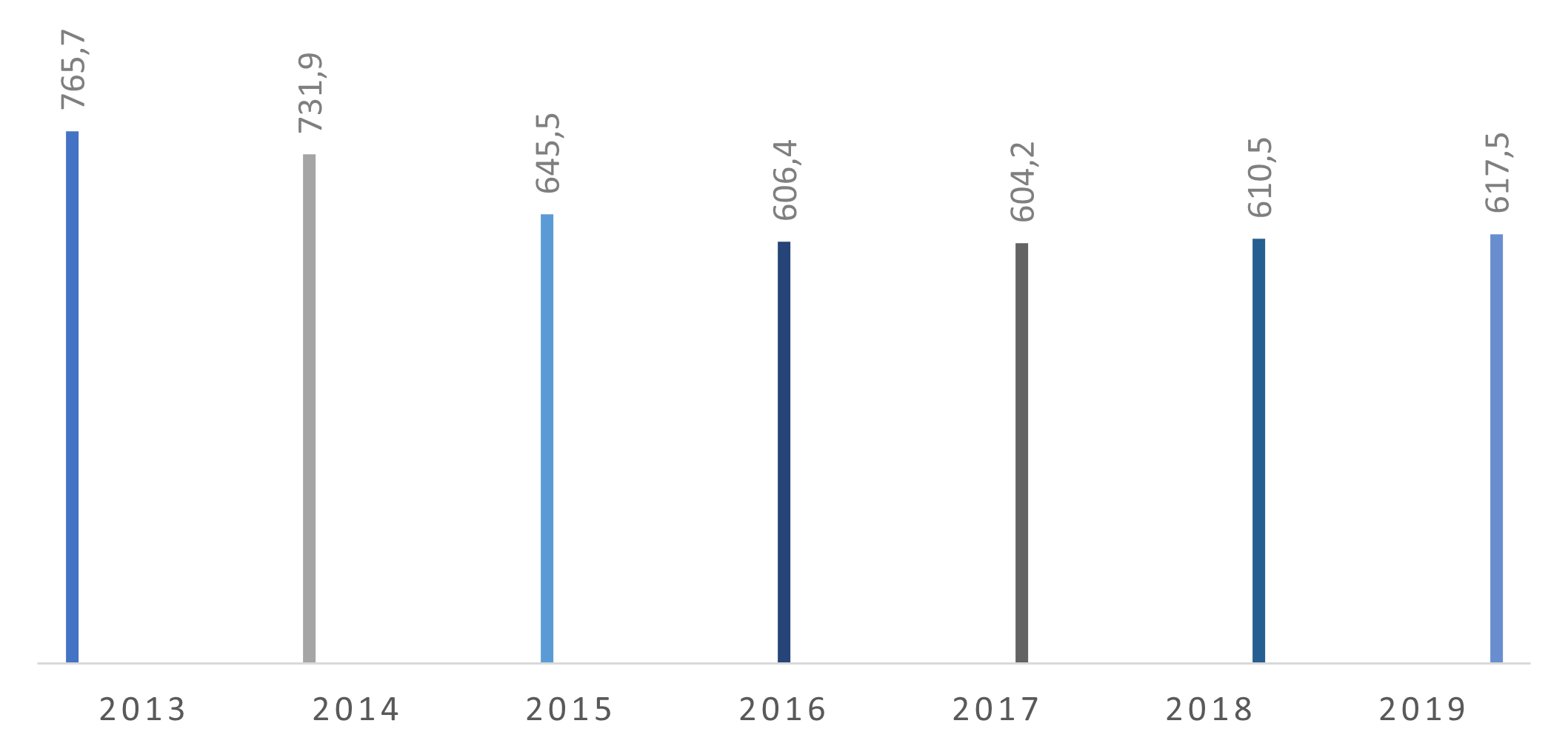

Fonte: Anfavea.

Novas tendências de consumo

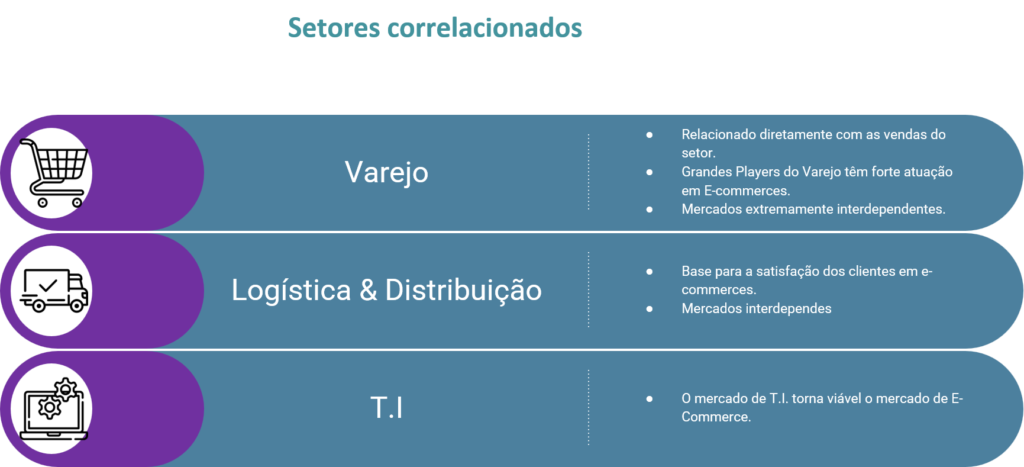

As boas perspectivas que o setor espera para o ano de 2022, passam diretamente por tendências de consumo cada vez mais corriqueiras no dia a dia dos consumidores brasileiros, cabe ao lojista estar preparado e adaptado à esses novos hábitos, que trazem consigo diversas oportunidade também para os mercados correlacionados com os E-commerces.

Phygital

O conceito de Phygital se baseia na união entre o físico e o digital, gerando assim novas experiências para o consumidor final, o Phygital vem se tornando cada vez mais importante para os E-Commerces do Brasil e se apresenta como uma forma de aumentar o ganho em todos os canais de vendas, sejam eles físicos ou digitais.

Exemplo comuns e que já vem sendo aplicados de estratégias de venda Phygital são a retirada de um produto comprado virtualmente em uma loja física, Show Room digital além de outras aplicações que envolvam descontos entre outras estratégias.

O varejo de moda tende a apresentar excelentes cases de empresas que atuam dessa maneira, com estratégias interessantes para a aplicação em diferentes tipos de mercado.

Compra por Recorrência

A compra por recorrência também vem sendo uma estratégia cada vez mais presente no E-commerce do Brasil, clubes de vinhos, produtos por assinatura, e até cursos vêm sendo comercializados desta maneira.

A prática traz para o vendedor do produto, seja ele uma pessoa física ou uma empresa, uma maior previsibilidade de receita, além de uma diminuição na sazonalidade do mercado.

Métodos de Pagamento Rápido

Os pagamentos rápidos, usando o PIX como forma de pagamento, também vem ganhando força no mercado de E-Commerces, agregando velocidade, praticidade e conforto à experiência do cliente.

Grandes empresas do setor, como 123 Milhas e Magalu já implementaram a opção de pagamento via PIX, além de diversos outros exemplos de médio e pequeno porte no mercado.

Frete Mais Barato e Rápido

Outro ponto, cada vez mais relevante no momento de compra é o frete, segundo a E-commerce Brasil, o frete grátis é o maior atrativo para consumidores de e-commerces no país (83% dos consumidores afirmam que a oferta de frete grátis é a promoção da qual eles mais preferem).

Além do valor do frete, outro ponto totalmente atrelado à satisfação dos clientes está na velocidade com a qual a entrega é realizada. Gigantes do mercado nacional e internacional tem grande enfoque em logística dentro de sua gestão, investindo altas quantias em centros de distribuição cada vez mais capilarizados e chegando a ofertar entregas com prazo de 24 horas.

Sigilo e disclaimer

Este documento é para uso exclusivo do assinante. Sua veiculação é terminantemente proibida.

A Ray Consulting não se responsabiliza por ações tomadas por parte do assinante, sendo o intuito do documento servir como um material informativo e não uma sugestão para plano de ação.

HIGHLIGHT

(Fernando Aureliano)

“O Setor de E-commerce brasileiro ainda promete bons anos a frente, alguns fatores relacionados à política, economia e saúde (vide coronavírus) podem afetá-lo indiretamente, entretanto ainda assim o setor ainda apresenta fortes perspectivas de crescimento e maturação.

Alta na taxa Selic pode significar um risco de curto prazo, assim como a interdependência com o setor de varejo.”

RAY MARKET SOUND

Equipe Ray Market Sound

rms@rayconsulting.com.br