ANÁLISE SETORIAL

PANORAMA MUNDO

De acordo com a Agência Internacional de Energia (IEA), a geração de energia elétrica no mundo está próxima de 25.721 TWh (terawatt-hora). Deste total, o consumo atinge 21.371 TWh, sem considerar as perdas naturais ocorridas durante a transmissão.

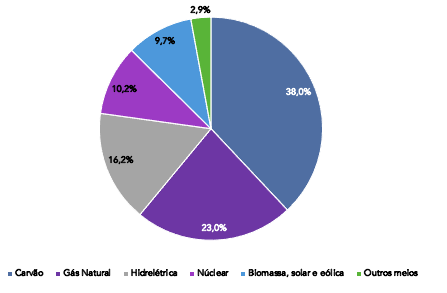

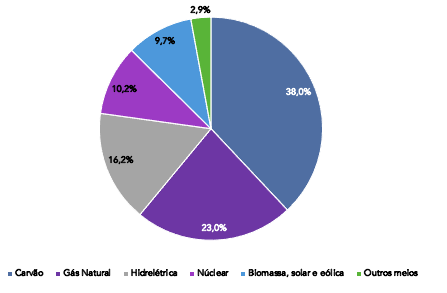

O carvão ainda desempenha um papel significativo, representando 38% da matriz elétrica global. Essa fonte é amplamente utilizada em usinas térmicas, conhecidas pelo seu alto impacto ambiental e emissões poluentes. Além disso, o gás natural, outra fonte não renovável, ocupa o segundo lugar com 23% de participação na geração de energia elétrica.

Composição de Matriz Elétrica Mundial

INDICE

1. ANÁLISE SETORIAL

Panorama Mundo

PANORAMA EUROPEU

A produção de energia elétrica na União Europeia apresenta diferentes cenários. Na França, a energia nuclear é a líder, enquanto na Estônia e na Polônia, as fontes de carvão são predominantes. Por outro lado, na Dinamarca, as fontes renováveis têm destaque. De forma geral, cerca de 45% da eletricidade é gerada a partir da queima de combustíveis.

Alemanha

Na Alemanha, também tem havido um aumento significativo na participação das fontes renováveis de energia. Isso se deve às iniciativas do governo alemão para reduzir as emissões de gases poluentes e garantir maior segurança energética. Além disso, o país decidiu abandonar a energia nuclear após o acidente de Fukushima.

Reino Unido

O Reino Unido, sendo uma ilha com potencial energético limitado, tem passado por um processo de substituição do carvão pelo gás natural e pela energia nuclear em sua matriz elétrica. Nas últimas décadas, houve um crescimento expressivo das energias renováveis.

No setor elétrico britânico, tanto a geração quanto a comercialização de energia operam em um regime de livre mercado, enquanto a transmissão e a distribuição são atividades reguladas. A comercialização de energia no mercado atacadista pode ocorrer por meio de contratos ou no mercado de curto prazo.

Estados Unidos

Nos Estados Unidos, as principais fontes de energia são o carvão e o gás natural, o que faz com que o país esteja entre os maiores emissores de CO2 do mundo. O sistema elétrico é dividido em três sistemas independentes, que não estão completamente interligados entre si. Além disso, cada estado possui sua própria regulação dos serviços de eletricidade.

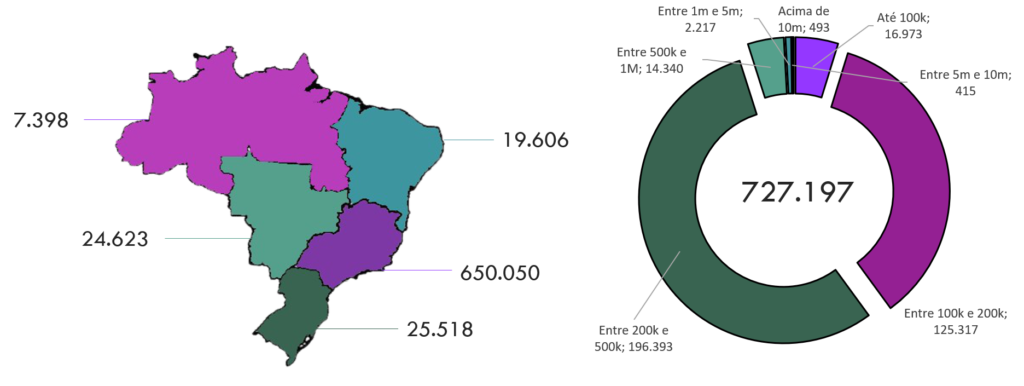

PANORAMA BRASIL

A matriz energética brasileira representa o conjunto de recursos energéticos (fontes de energia) utilizados no país para suprir sua demanda de energia. O Brasil é o 7º maior consumidor de energia do mundo e o maior da América do Sul, assim como um grande produtor de petróleo e gás natural na região e o segundo maior produtor de etanol combustível do mundo.

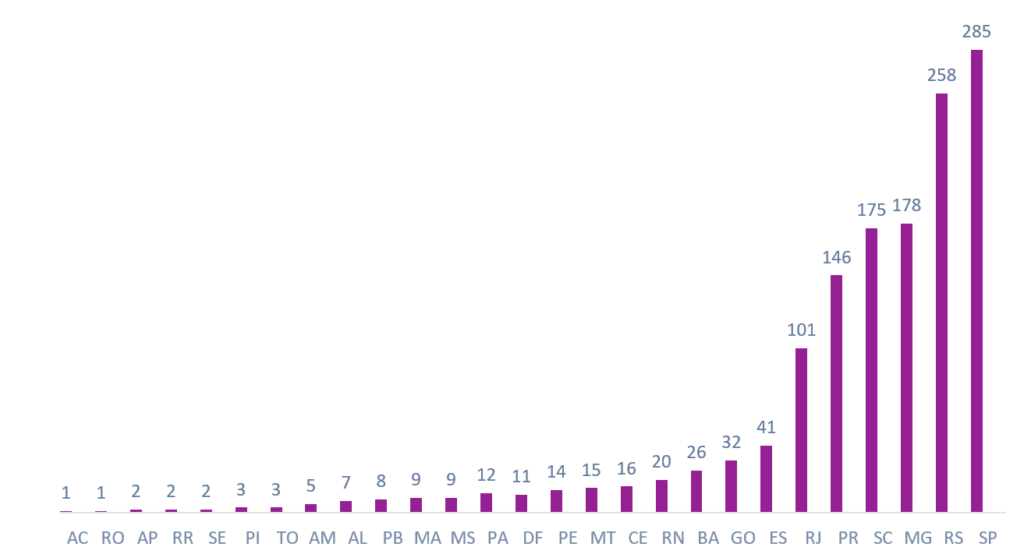

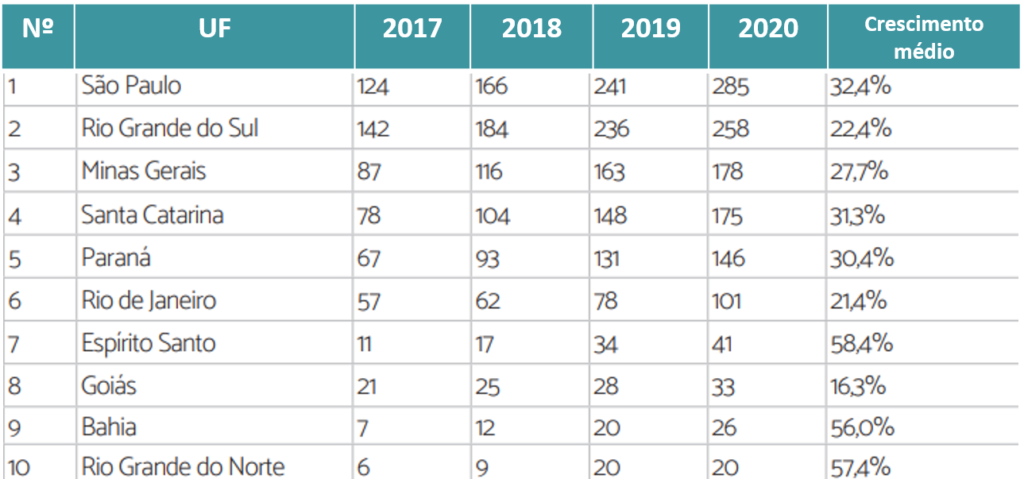

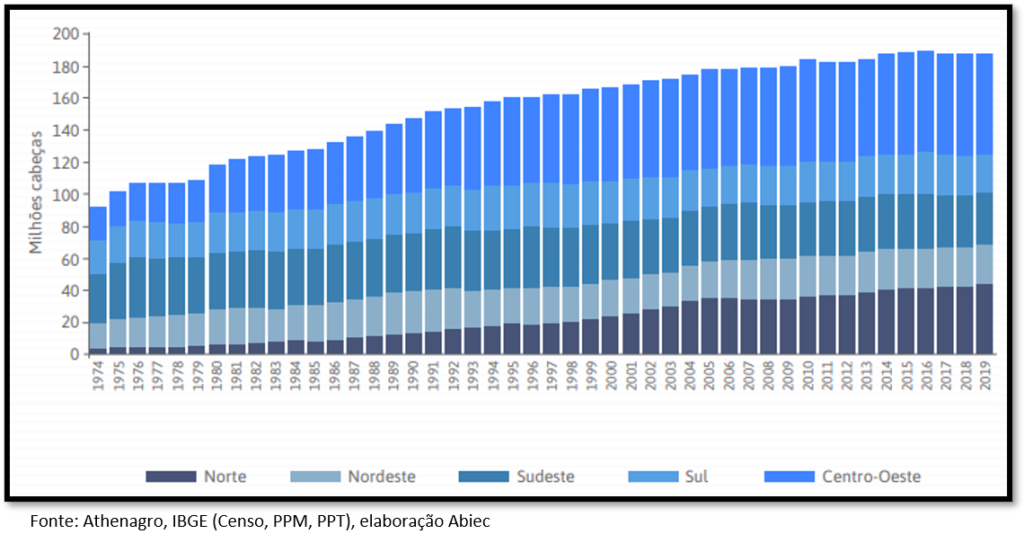

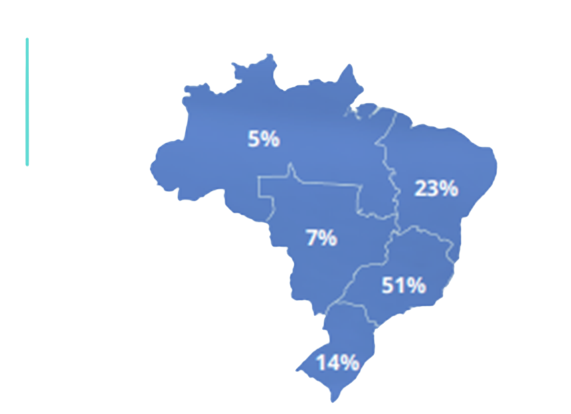

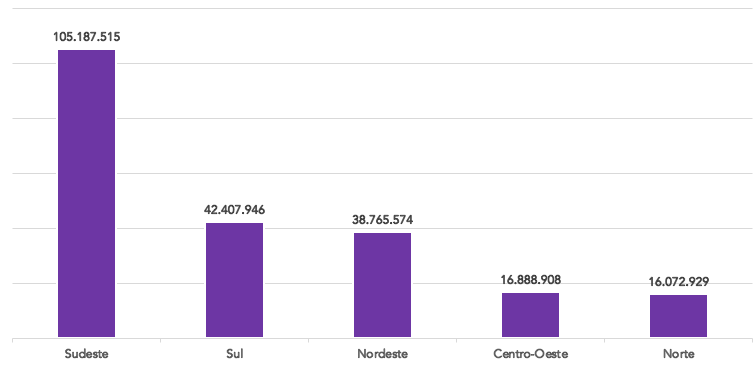

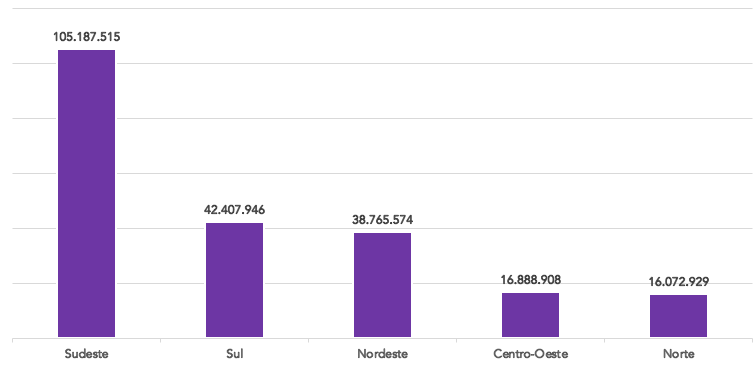

Regiões do Brasil que mais consumiram energia elétrica, até Maio de 2023, em MWh

A região sudeste é a que mais consome energia no Brasil, com cerca de metade do consumo nacional estando concentrado apenas nesta região. Isto se dá tanto por conta da grande população da região, como também a forte indústria, que é a maior do Brasil. O sul e o nordeste seguem em segundo e terceiro lugar, respectivamente. O sul por conta da indústria e o nordeste por conta de sua grande população.

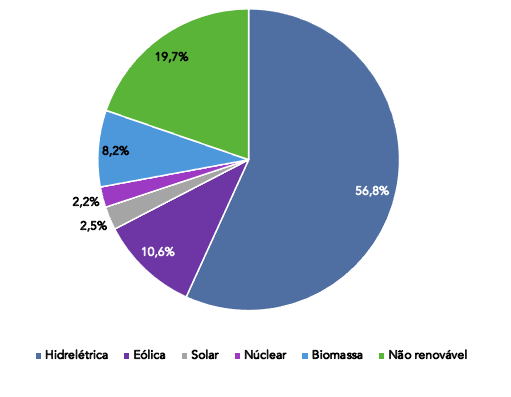

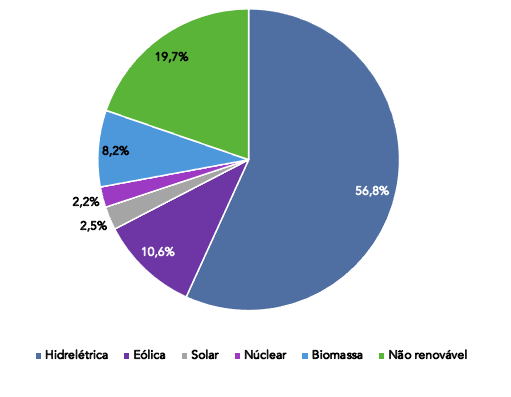

De acordo com o Balanço Energético de 2022 do Ministério de Minas e Energia, a proporção de energia elétrica proveniente de hidrelétricas no Brasil em 2021 foi de 56,8%. Ao considerar a adição do percentual importado de países vizinhos, o total chega a 60,2%. Outras fontes renováveis compreendem 22,8% da participação na matriz energética.

Conforme o mesmo balanço, os combustíveis fósseis (não renováveis) representam aproximadamente 16% da produção de energia no Brasil. Completando a matriz, a energia nuclear corresponde a 1,1%.

A geração de energia elétrica no Brasil, tanto em centrais de serviço público quanto em autoprodutores, alcançou 656,1 TWh em 2021, representando um aumento de 4% em relação a 2020.

As centrais elétricas de serviço público contribuíram com 82,6% da geração total. A geração hídrica, que é a principal fonte de produção de energia elétrica no Brasil, apresentou uma redução de 8,6%, em comparação com 2020.

A geração de energia elétrica a partir de fontes não renováveis representou 22,6% do total nacional, em comparação com 16,8% em 2020. No entanto, é relevante ressaltar o avanço do gás natural nos últimos dez anos, substituindo o óleo combustível e o diesel, o que contribuiu para reduzir as emissões provenientes da geração de eletricidade por fontes não renováveis.

Oferta Interna de Energia, por fonte

O Brasil possui uma matriz elétrica predominantemente renovável, com destaque para a fonte hídrica, que representa 53,4% da oferta interna. Levando em consideração que quase todas as importações vêm da usina de Itaipu, a contribuição da fonte hídrica chega a cerca de 57%. As fontes renováveis representam 78,1% da oferta interna de eletricidade no Brasil, que é a soma da produção nacional com as importações, que são principalmente de origem renovável.

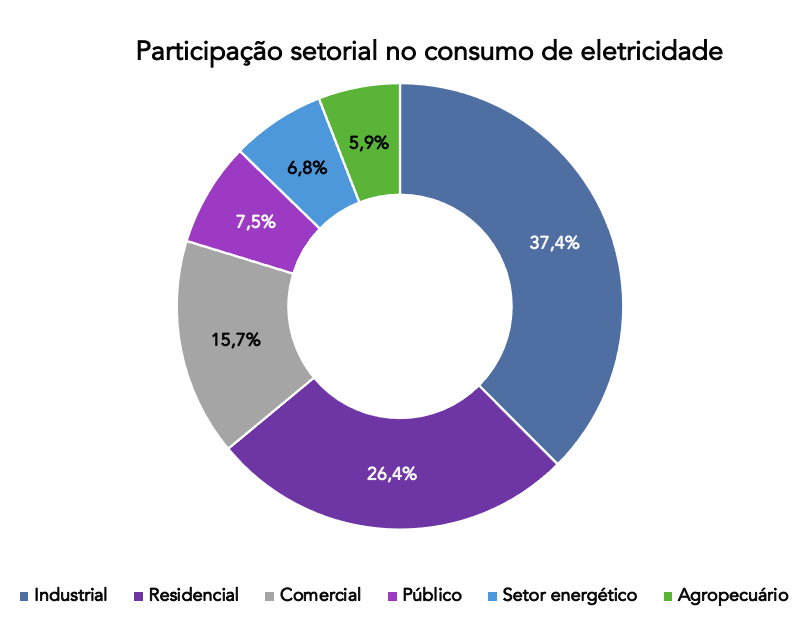

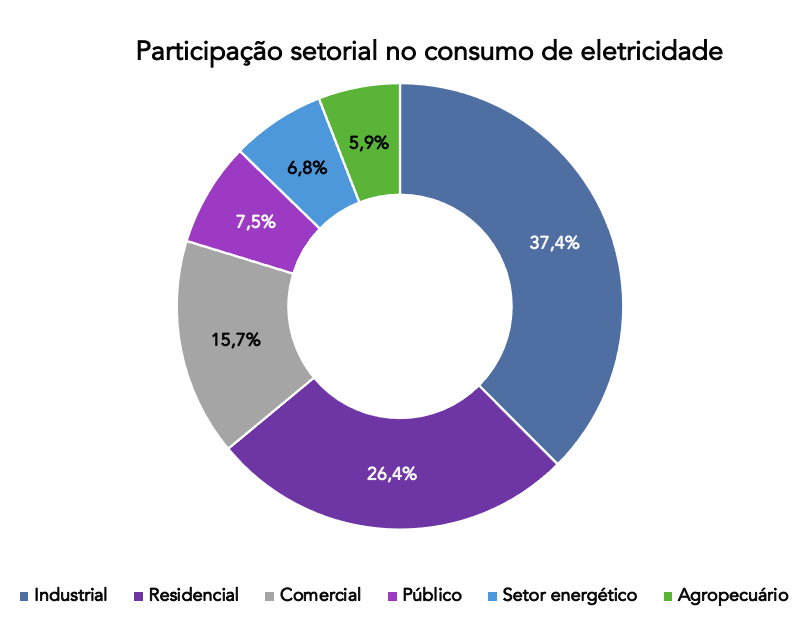

No que diz respeito ao consumo final, houve um aumento de 5,7%, totalizando 570,8 TWh, com destaque para os setores industrial e residencial, que representaram 37% e 26%, respectivamente.

É importante frisar que os setores industrial, residencial e comercial, juntos, chegam a fazer parte de quase 80% do consumo nacional de energia.

O brasileiro gastou R$256 bilhões com conta de energia elétrica em 2022. – Dar destaque meu patrão

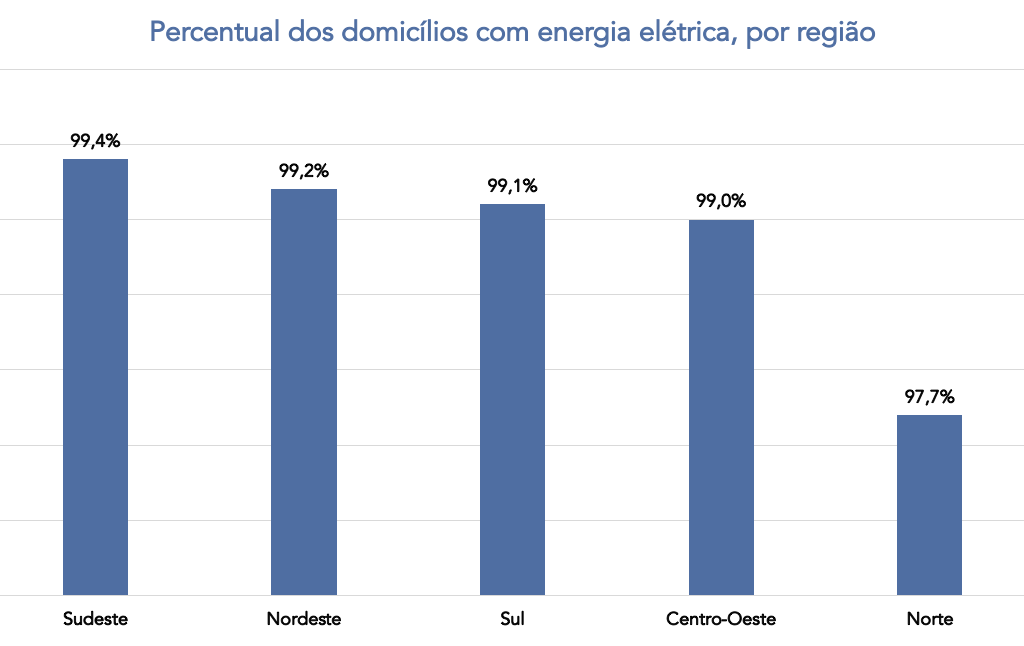

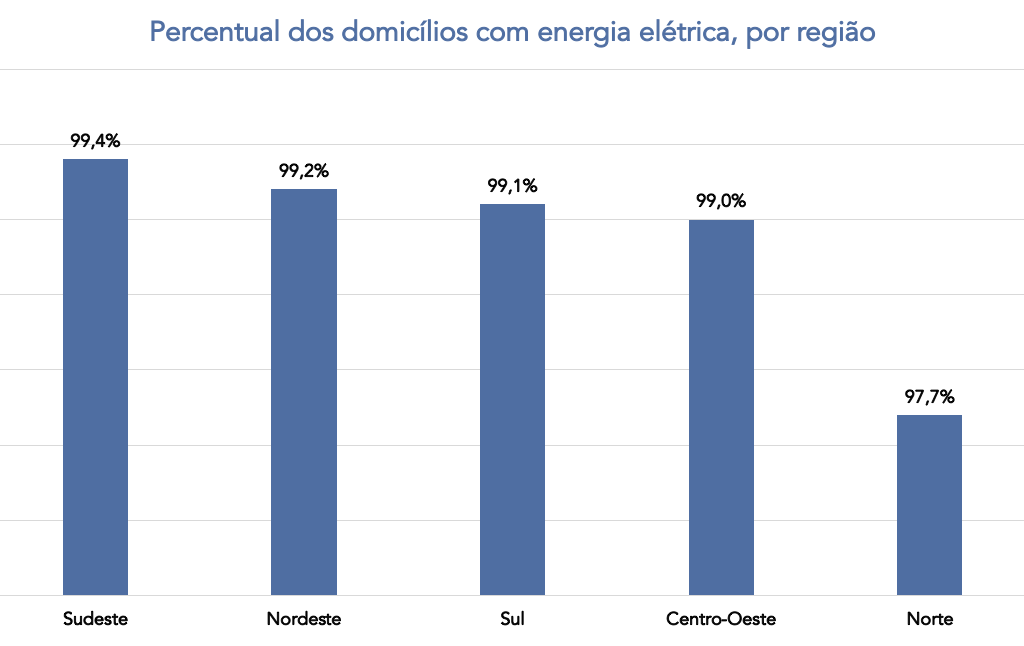

Na última edição da PNAD em que tal pesquisa foi aplicada, foi visto que cerca de 99,5% das residências brasileiras possuem energia elétrica, seja por fonte geral ou alternativa.

EXPANSÃO DO SETOR

Existem diversos fatores que podem impulsionar a expansão do setor de energia elétrica no Brasil. Alguns dos principais são:

Investimentos em infraestrutura: A realização de investimentos significativos em infraestrutura elétrica, como a construção de novas usinas, linhas de transmissão e subestações, é fundamental para expandir a capacidade de geração e distribuição de energia elétrica no país.

Estímulo às energias renováveis: O incentivo e o desenvolvimento de fontes de energia renováveis, como a solar, eólica, biomassa e hidrelétrica de baixo impacto ambiental, podem impulsionar a expansão do setor de energia elétrica de forma sustentável e reduzir a dependência de fontes não renováveis, como o carvão e o petróleo.

Crescimento populacional e expansão da economia: Com o crescimento populacional, a demanda brasileira por energia elétrica aumenta consequentemente, vale ressaltar que o aumento da população vem diminuindo nos últimos anos. Além disso, a expansão da economia, com mais gente indo para as cidades, prosperando e comprando eletrodomésticos, também contribui para a expansão do setor de energia.

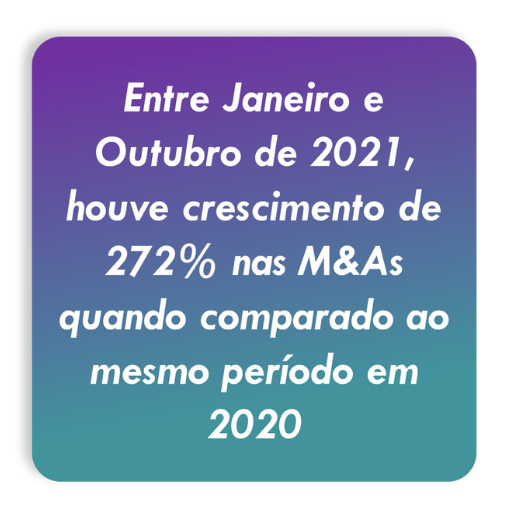

FUSÕES E AQUISIÇÕES

De acordo com um levantamento realizado pela Redirection International, consultoria especializada em assessoria de fusões e aquisições (M&A), o volume de transações envolvendo empresas de energias renováveis no Brasil cresceu 58% em 2022 em relação a 2021, passando de 31 para 49 negociações comunicadas ao mercado.

O setor de energias renováveis tem apresentado um desempenho positivo, acompanhando o aumento nas atividades de M&A no setor energético como um todo, que registrou um crescimento de 81% no ano passado, o maior dos últimos quatro anos, com um total de 114 operações, em comparação com 63 em 2021.

Eletrobras em 2022

A privatização da Eletrobras é um processo no Brasil que visava a venda da maior empresa de energia elétrica da América Latina. A proposta foi apresentada pelo governo brasileiro em 2017 e aprovada pelo Congresso Nacional em 2021, com o objetivo de modernizar o setor elétrico e melhorar a eficiência da empresa.

O governo deixou de ser o acionista majoritário ao promover a capitalização da empresa, no dia 14 de junho do ano passado. A união manteve alguns privilégios, como poder de veto em algumas decisões estratégicas. Foi levantado um montante de R$29,3 bilhões, sendo a maior privatização desde a da Telebras, em 1998.

O presidente Lula, nos últimos meses, vem criticando bastante a privatização.

CPFL e Enercan

O Conselho Administrativo de Defesa Econômica (Cade) também autorizou o aumento da participação da CPFL Geração no capital social da Enercan por meio da aquisição de ações representativas de até 6,51% do capital social pertencente à Companhia Estadual de Energia Elétrica Geração (CEEE-G).

A Enercan é responsável pela operação, manutenção e administração da Usina Hidrelétrica Campos Novos, localizada no Rio Canoas, em Santa Catarina.

No momento, a CPFL detém 48,78% de participação na empresa, a CEEE-G possui 6,51% e o grupo Votorantim detém 44,76%.

Após a conclusão da transação, a CEEE-G não terá mais nenhuma participação na Enercan.

ANÁLISE DOS PLAYERS

Eletrobras

É uma das maiores empresas do setor elétrico no Brasil e tem uma presença significativa na geração, transmissão e distribuição de energia elétrica.

A capacidade instalada da Eletrobras é de aproximadamente 50 GW, distribuída em diversas usinas hidrelétricas, termelétricas, eólicas e nucleares em todo o país.

Além disso, a empresa é responsável por uma parcela significativa da geração de energia elétrica no Brasil. Em 2020, a Eletrobras foi responsável por cerca de 34% da capacidade instalada total de geração de energia elétrica no país.

Vale ressaltar que no ano de 2021, sua privatização foi aprovada pelo governo brasileiro, visando trazer mais investimentos para o setor elétrico.

Engie

A Engie Brasil é uma empresa de geração de energia elétrica com sede no Brasil. É uma sociedade anônima de capital aberto e suas ações são negociadas na B3, a bolsa de valores brasileira. A principal atividade da empresa é a geração de energia, com foco especial na energia elétrica. Atualmente, a Engie Brasil é responsável pela operação de 11 usinas hidrelétricas no país.

Como a maior geradora privada de energia elétrica no Brasil, a Engie Brasil se destaca como uma das principais empresas do setor energético no país e na América Latina. Fundada em 1994 como resultado de um projeto realizado pelo Banco Nacional, a empresa tem se consolidado ao longo dos anos.

A Engie Brasil segue um modelo de negócio principalmente voltado para a produção de energia elétrica. Desde 2017, o grupo expandiu suas atividades e também está envolvido na área de transmissão de energia. Além disso, a empresa busca diversificar sua matriz energética, investindo em energia eólica e solar, além das tradicionais hidrelétricas.

Neoenergia

A Neoenergia é uma empresa brasileira atuante no setor de energia. É uma sociedade anônima de capital aberto cujas ações são negociadas na B3, a bolsa de valores brasileira. Sua principal atividade é a geração de energia.

Presente em diversos estados do Brasil, a Neoenergia é um dos principais grupos privados do setor de energia do país, tendo cerca de 13 milhões de unidades consumidoras. A empresa foi fundada em 1997, após obter a concessão das companhias elétricas Coelba e Cosern.

A empresa segue um modelo de negócio focado principalmente em sua capacidade de geração de energia elétrica, contando com mais de 4.000 megawatts instalados. Além da geração de energia elétrica, o grupo também atua no setor de energia eólica, aproveitando os recursos disponíveis nessa fonte renovável.

Transmissão Paulista

A ISA CTEEP (Companhia de Transmissão de Energia Elétrica Paulista S.A) é uma empresa brasileira que atua como concessionária de energia elétrica. É uma sociedade anônima de capital aberto cujas ações são negociadas na B3.

Com presença em 17 estados do Brasil, a CTEEP é uma das maiores empresas do setor nopaís. O grupo foi estabelecido em 1999, após a reestruturação da Companhia Energética de São Paulo (CESP).

O modelo de negócio da CTEEP é baseado principalmente na transmissão de energia elétrica, desempenhando um papel fundamental na infraestrutura energética do Brasil. A empresa é responsável por transmitir aproximadamente um terço da energia elétrica produzida no país. Nos últimos anos, a CTEEP tem se dedicado à expansão de suas operações em todo o território brasileiro.

Vale ressaltar que o grupo tem maior destaque na região Sudeste do país, onde é diretamente ligado à 60% do consumo de energia elétrica da região. Somente no estado de São Paulo, 90% da energia consumida é responsabilidade da CTEEP.

SUBNICHOS

Energia Hidrelétrica

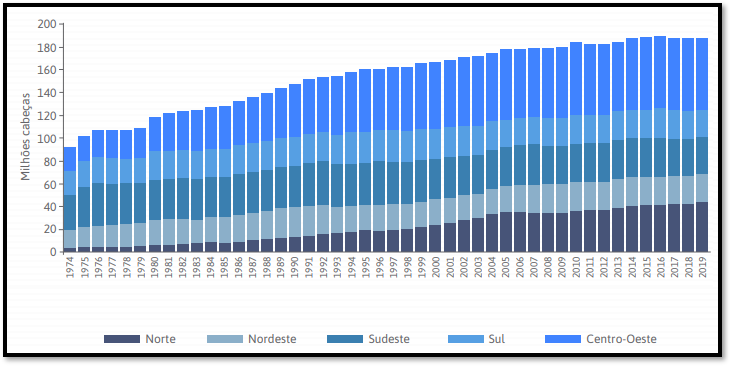

A energia hidrelétrica tem sido a principal fonte de geração do sistema elétrico brasileiro há várias décadas, devido à sua competitividade econômica e à abundância desse recurso energético em nível nacional. O sistema gerador do Brasil possui uma capacidade instalada de mais de 150 GW, com predominância de hidrelétricas. Isso se deve à extensa área territorial do país, que inclui muitos planaltos e rios caudalosos. Estima-se que o potencial hidrelétrico brasileiro seja de 172 GW, dos quais mais de 60% já foram aproveitados. Cerca de 70% do potencial não utilizado está localizado nas bacias hidrográficas Amazônica e Tocantins-Araguaia. A hidreletricidade é uma tecnologia madura e confiável que, no contexto de crescente preocupação com as emissões de gases de efeito estufa, possui a vantagem adicional de ser uma fonte renovável de geração.

Energia Solar

A energia hidrelétrica tem sido a principal fonte de geração do sistema elétrico brasileiro há várias décadas, devido à sua competitividade econômica e à abundância desse recurso energético em nível nacional. O sistema gerador do Brasil possui uma capacidade instalada de mais de 150 GW, com predominância de hidrelétricas. Isso se deve à extensa área territorial do país, que inclui muitos planaltos e rios caudalosos. Estima-se que o potencial hidrelétrico brasileiro seja de 172 GW, dos quais mais de 60% já foram aproveitados. Cerca de 70% do potencial não utilizado está localizado nas bacias hidrográficas Amazônica e Tocantins-Araguaia. A hidreletricidade é uma tecnologia madura e confiável que, no contexto de crescente preocupação com as emissões de gases de efeito estufa, possui a vantagem adicional de ser uma fonte renovável de geração.

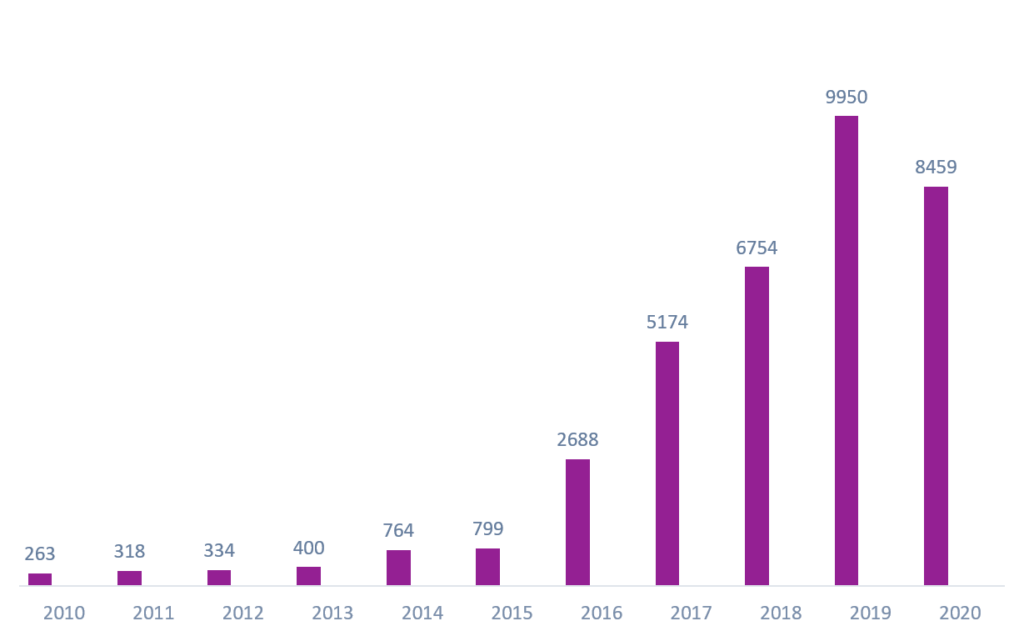

Fonte: Portal Solar

Energia Eólica

O Brasil possui atualmente 890 parques eólicos instalados em 12 estados, registrando uma capacidade instalada de 25,04 gigawatts (GW) em operação comercial, beneficiando 108,7 milhões de habitantes.

Desses parques, 85% estão localizados na Região Nordeste. Segundo a Associação Brasileira de Energia Eólica (Abeeólica), até 2028, o Brasil terá uma capacidade instalada de energia eólica de 44,78 GW, representando 13,2% da matriz energética nacional. Atualmente, a energia eólica já corresponde a 20% da geração de energia necessária para o país.

No ano passado, o setor alcançou um recorde de 4 GW de capacidade instalada, e a presidente executiva da Abeeólica, Elbia Gannoum, espera que esse número seja superado este ano. Ela prevê que, até o final de 2023, a capacidade instalada atingirá 29 GW, representando um investimento superior a R$ 28 bilhões, uma vez que cada gigawatt de energia eólica instalada representa aproximadamente R$ 7 bilhões.

Fonte: Agência Brasil

Biomassa

A produção de bioeletricidade destinada à rede elétrica alcançou 25,5 mil GWh em 2022, correspondendo a 4,3% da geração total no Brasil, de acordo com o levantamento divulgado pela União da Indústria de Cana-de-Açúcar e Bioenergia (Unica). De acordo com tal relatório, referente ao ano de 2022 Minas Gerais ocupa a terceira posição na geração, representando 11,8% do total nacional.

Além de Minas Gerais, outros cinco estados são responsáveis por 90,5% da geração de bioeletricidade para a rede. São Paulo ocupa o primeiro lugar, com 42,6%, seguido pelo Mato Grosso do Sul (12,8%). Paraná (11%), Goiás (10%) e Mato Grosso (2,2%) completam as posições seguintes. Todos esses estados estão localizados na região Centro-Sul, conhecida por sua produção sucroenergética.

Enquanto São Paulo registrou um aumento de 1,3% em sua geração total em 2022 em comparação com 2021, Minas Gerais teve uma queda de 4,6% no mesmo período.

Vale ressaltar que essa geração de bioeletricidade para a rede não inclui a parcela destinada ao consumo próprio da indústria. Ela engloba diversas biomassas, como bagaço e palha de cana, biogás, lixívia, resíduos de madeira, entre outras. Em 2022, essa forma de geração ocupou a terceira posição na matriz de oferta de energia para a rede, apresentando um aumento de 0,5% em relação ao ano anterior. Essa oferta superou a produção das usinas termelétricas a gás, que alcançaram 22.826 GWh em 2022.

Fonte: Diário do Coméricio

COVID X SETOR

A pandemia do novo coronavírus teve impactos significativos no setor elétrico brasileiro, com redução no consumo de energia elétrica no país por grandes setores como a indústria e o comércio, além do aumento da inadimplência

Para reduzir o impacto nas distribuidoras e nos consumidores, o Governo Federal realizou uma série de ações, como a suspensão do corte de energia elétrica por falta de pagamento de abril até o fim de julho e a isenção de tarifa de energia para o consumidor de baixa renda por 90 dias. Em junho de 2020, foi observada uma retomada do consumo.

O setor residencial aumentou sua demanda significativamente, em comparação com outros setores, devido ao aumento do trabalho e estudo em casa, além do uso mais intensivo de dispositivos em lares durante todo o dia. Por outro lado, as cadeias de abastecimento no setor de energia também foram afetadas, com a fabricação da maioria dos equipamentos do setor diminuindo drasticamente.

O consumo da rede elétrica, no acumulado dos seis primeiros meses de 2020, foi 4,5% inferior ao observado no mesmo período de 2019, sendo que o mês de maio foi o de redução mais severa, sendo 11% inferior ao mesmo mês em 2019.

Fonte: Gov.br

INVESTIMENTOS NO SETOR

No primeiro semestre de 2022, o Ministério de Minas e Energia (MME) aprovou 161 projetos de energia elétrica como prioritários para emissão de debêntures. Dentre esses projetos, 153 são de geração de energia, cinco são de transmissão e três são de distribuição de energia elétrica. Até junho deste ano, ocorreram 29 emissões de debêntures de infraestrutura no setor de energia elétrica, totalizando cerca de R$ 10,5 bilhões em recursos obtidos para a implantação de projetos cruciais para a infraestrutura nacional.

As concessionárias e autorizatárias responsáveis pelos projetos de energia elétrica têm demonstrado um interesse crescente em utilizar a emissão de debêntures incentivadas de infraestrutura como forma de financiar seus investimentos, uma vez que esses títulos têm sido bem aceitos no mercado. No setor de energia, aproximadamente 67% do investimento total aprovado como prioritário (CAPEX) foi financiado por meio da emissão de debêntures incentivadas entre 2012 e junho de 2022.

No ano de 2021, foram aprovados 226 projetos de energia elétrica como prioritários, resultando em 62 emissões de debêntures incentivadas de infraestrutura e a obtenção de R$ 20,4 bilhões em recursos para investimento.

ANÁLISE INTERNA DO SETOR

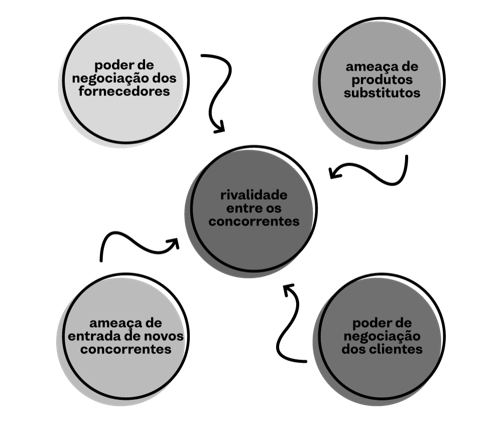

5 FORÇAS DE PORTER

MÉDIA

Existem várias empresas de geração, transmissão e distribuição de energia, tanto estatais quanto privadas. A competição se dá principalmente na obtenção de contratos de concessão e licitações públicas, bem como na busca por clientes no mercado livre de energia. No entanto, a regulação governamental e a existência de áreas geográficas específicas para cada empresa de distribuição reduzem a intensidade da rivalidade.

BAIXA

A entrada no setor de energia elétrica requer investimentos significativos em infraestrutura, tecnologia e licenças regulatórias. Além disso, existem barreiras governamentais e regulatórias que dificultam a entrada de novos concorrentes. Isso reduz a ameaça de novos entrantes e cria uma indústria com altas barreiras à entrada.

ALTA

No setor de energia elétrica, a ameaça de produtos substitutos é baixa. A eletricidade é uma forma indispensável de energia em muitos setores da economia e não possui substitutos diretos para a maioria de suas aplicações.

ALTA

No setor de energia elétrica, os principais fornecedores são as empresas de geração de energia. O poder de negociação dos fornecedores é alto, uma vez que o consumidor é altamente dependente da energia elétrica e não é tão fácil ou barato diversificar sua fonte de energia.

BAIXA

Os compradores no setor de energia elétrica são, principalmente, os consumidores industriais e residenciais. Devido à natureza essencial da eletricidade e à dependência dos compradores, o poder de negociação dos compradores é relativamente baixo.

OPORTUNIDADES

Mercado Livre de Energia

A abertura do mercado de energia é uma ótima oportunidade para o futuro do setor elétrico do país. A expectativa é de que sejam investidos recursos na ordem de R$ 142 bilhões até 2025 no mercado livre de energia

Empresas de energia elétrica foram as mais rentáveis em 2021, com faturamento de R$ 52,2 bilhões, ante R$ 44,8 bilhões faturados em 2020

Geografia Nacional para Energia Solar

O território brasileiro é um dos melhores lugares do planeta para se ter instalações de painéis fotovoltaicos pela quantidade de horas que temos com o sol exposto e pela intensidade dos raios.

Comercialização de Energia

O mercado de energia vai além da simples distribuição de eletricidade com a emissão de uma fatura mensal. Claro, essa é uma parte do mercado conhecida como ambiente regulado, onde os consumidores residenciais adquirem energia da distribuidora, que é a responsável pela infraestrutura elétrica. Nesta modalidade, não há a opção de escolher o fornecedor.

No entanto, as indústrias e grandes estabelecimentos comerciais consomem quantidades de energia acima do mínimo estabelecido pelo governo. Eles têm a opção de comprar energia elétrica de qualquer fornecedor de sua escolha. É nesse ponto que entram os comercializadores de energia, empresas que contribuem para a liquidez do mercado, aumentando a capacidade de converter energia em dinheiro.

Ganhos de Eficiência

De acordo com Esposito (2016), a aplicação de Tecnologias de Informação e Comunicação (TIC), como as Redes Elétricas Inteligentes (REI), pode resultar em ganhos de eficiência relacionados a diversos aspectos, tais como: possibilitar aos consumidores tomar decisões inteligentes de consumo, ajustando-o para momentos em que a energia esteja mais barata; identificar pontos na rede de distribuição onde ocorra furto de energia; e reduzir os custos de supervisão e manutenção de redes por meio do sensoriamento remoto.

AMEAÇAS

Alta carga tributária

Esse é um desafio mais do que essencial para o momento vivido no ramo da energia elétrica. As cargas tributárias são o fator mais desmoralizante dessa fonte energética. Para que essa redução aconteça, é preciso que haja uma diminuição gradativa do Imposto sobre Circulação de Mercadorias e Serviços (ICMS). Com essa medida, os tributos da conta de luz podem diminuir até 12% em um ano.

Concentração forte em uma única fonte

O Brasil, atualmente, possui a energia hidrelétrica como sua principal fonte, correspondendo a mais da metade da produção de eletricidade gerada. Esta forte concentração, pode se tornar um problema no futuro, uma vez que alguns fatores, como alterações nos regimes pluviométricos podem ameaçar a oferta deste tipo de energia.

Redução de perdas

No momento, o Brasil ocupa a 33ª posição entre os países com maiores índices de perdas no setor energético, incluindo perdas decorrentes de furtos, desvios e ineficiências no processo. Para impulsionar o setor e promover melhorias nos serviços, é necessário implementar novas tecnologias na operação, distribuição e transmissão de energia. Isso não só aumentaria os investimentos, mas também reduziria os custos envolvidos.

Envelhecimento da matriz energética

Grande parte das usinas brasileiras têm uma idade avançada, o que aumenta os riscos de falhas operacionais e diminui a eficiência na geração de energia. A modernização e diversificação da matriz energética são necessárias para garantir uma oferta estável e sustentável de eletricidade.

Como contornar as ameaças

Ameaça: Alta carga tributária

Para contornar essa ameaça, é necessário implementar medidas que promovam uma redução gradativa do Imposto sobre Circulação de Mercadorias e Serviços (ICMS) incidente sobre a energia elétrica. Muitas das empresas privadas de geração de energia também poderiam entrar em contato com os órgãos governamentais para poder diminuir tais impostos.

Ameaça: Concentração forte em uma única fonte

Para mitigar essa ameaça, é fundamental diversificar a matriz energética do Brasil, reduzindo a dependência excessiva da energia hidrelétrica. É necessário investir em fontes de energia renovável, como solar, eólica, biomassa e outras, diversificando a geração de eletricidade.

Ameaça: Redução de perdas

Para lidar com o problema das perdas no setor elétrico, é essencial investir em tecnologias e práticas que reduzam os índices de perdas, como furtos, desvios e ineficiências no processo. A implementação de novas tecnologias na operação, distribuição e transmissão de energia, como redes inteligentes e sistemas avançados de monitoramento, ajudaria a identificar e combater essas perdas. Além disso, é importante fortalecer as medidas de fiscalização e punição para coibir práticas ilegais e melhorar a eficiência geral do sistema.

Ameaça: Envelhecimento da matriz energética

Para enfrentar o envelhecimento da matriz energética, é necessário investir na modernização das usinas existentes e na implementação de novas fontes de energia mais eficientes e sustentáveis. Isso envolve a substituição gradual de usinas mais antigas por tecnologias mais avançadas, com maior eficiência na geração de energia e menor impacto ambiental.

TENDÊNCIAS

Crescimento anual

Espera-se, que entre 2022 e 2027, que o mercado de energia cresça uma taxa anual composta de 3,5% ao ano, principalmente por conta do mercado livre de energia, da expansão das energias renováveis e do ganho de eficiência que os players do setor vêm obtendo.

Descarbonização

Refere-se à transição globalmente defendida para aumentar os investimentos em fontes renováveis e de baixa emissão de carbono, como a energia térmica.

Segundo a Associação Brasileira das Comercializadoras de Energia Elétrica (Abraceel), o mercado livre de energia desempenhará um papel fundamental nesse processo, e estima-se que cerca de R$ 142 bilhões sejam investidos até 2025.

Através da análise de dados internos e externos as produtoras de café podem analisar a expectativa do mercado, definindo de forma mais assertiva questões tocantes à produção.

Digitalização do setor

A digitalização do setor elétrico está intimamente relacionada às soluções tecnológicas da Inteligência Artificial (IA) e da Internet das Coisas (IoT). A expansão desses serviços permitirá fornecer mais informações aos consumidores, que poderão avaliar o consumo de energia de seus dispositivos, como eletrodomésticos, bem como o consumo geral de suas residências.

Energia Solar

Até 2050, de acordo com o investidor e PhD, Paulo Puterman, a maior parte da eletricidade no Brasil será solar e gratuita. Para isso, seria necessário investimentos na casa dos R$2 trilhões até o final do ano em questão, para se atingir tal meta.

Sigilo e disclaimer

Este documento é para uso exclusivo do assinante. Sua veiculação é terminantemente proibida.

A Ray Consulting não se responsabiliza por ações tomadas por parte do assinante, sendo o intuito do documento servir como um material informativo e não uma sugestão para plano de ação.

RAY MARKET SOUND

Equipe Ray Market Sound

rms@rayconsulting.com.br